"Печатный станок" или как появляются новые деньги.

Почему-то постоянно растут цены в магазинах, дорожает недвижимость и зарплаты тоже почему-то «обязаны» расти, иначе так можно и обнищать. Какое-то непонятное слово инфляция летит из всех утюгов.. она постоянно растёт (или падает?) и вообще причиняет (или нет?) много зла.

Сегодня пришло время изучить самую основу денег, залезть в самую суть.

Важное небольшое отступление:

Автор данных строк совершенно не настаивает на полном совпадении сего изложенного материала с реальной жизнью, не насаждает свою теорию как единственно верную и всегда готов к открытому продуктивному диалогу по данной тематике. Также автор оставляет за собой право свободно выражаться, в чём-то ошибаться (например неточность расчётов) и в данной статье что-нибудь да упустить из виду.

Также крайне важно то, что автор этой статьи не говорит и даже не намекает ни на какие конспирологические теории. Данная система не появилась просто так, это длительный процесс и сегодня мы продолжаем пожинать плоды подобной деятельности, и даже усиливать это воздействие.

Многие в своих работах, текстах, общении используют словосочетания «печатный станок», «деньги из воздуха» и подобные с разными мотивами и (часто) даже с различными (сильно размытыми) определениями. Дабы использовать одно единственное объяснение данного феномена этот текст должен стать фундаментальным по этой теме (для автора).

Конец важного отступления.

Очень краткое изложение:

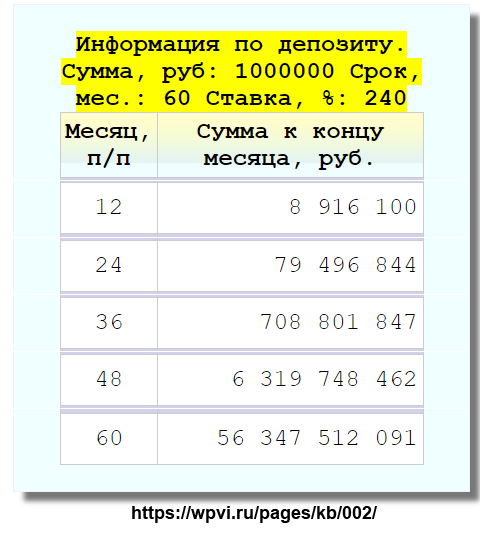

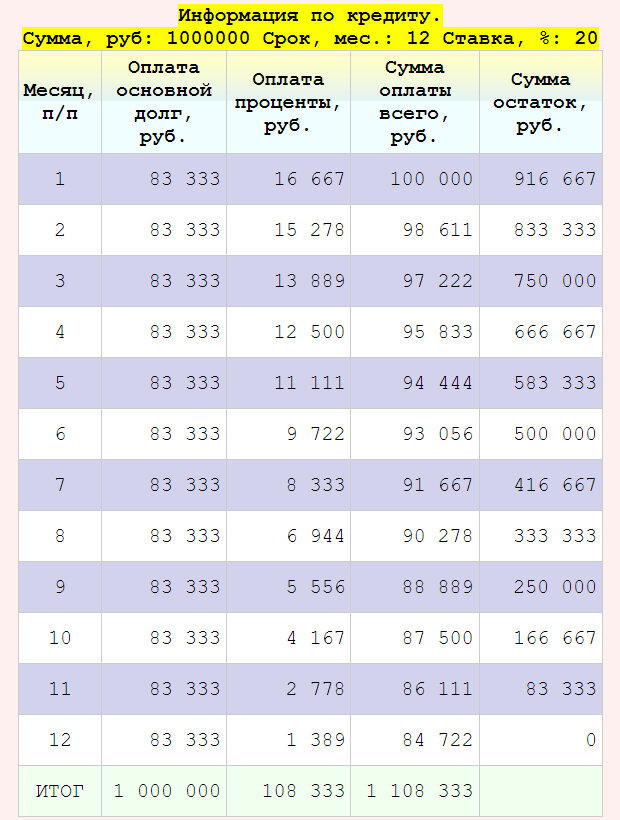

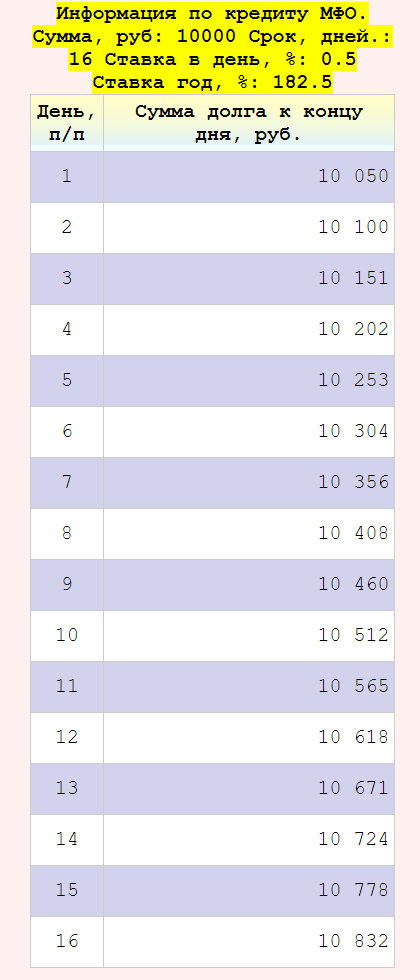

В современном мире только банки (за исключением очень редких ситуаций с прямой эмиссией денежных знаков от государств) создают новые денежные единицы из вложенных депозитов с пропорцией относительно частичного резервирования этих самых депозитов. Например, из 1000 рублей, вложенных в банковскую систему, банк при частичном резервировании (возьмём 5% для примера) теоретически способен создать посредством новых кредитов от 950 до 10500 новых рублей без ведома «хозяина» этих денег и без какого-либо реального обеспечения.

ВВЕДЕНИЕ.

Начнём с того, что ограничим данную статью изучением лишь только таких банковских операций как банковские счета, с которых мы с вами можем в любой момент снять/потратить/перевести средства. Такой, например, как обычный депозитный счёт на банковской карте (зарплатный, к примеру), который в современном обществе есть практически у каждого гражданина. Это делается в целях упрощения описания в связи с великим многообразием существующих банковских операций, но, по мнению автора данных строк, это именно та фундаментальная основа, что затрагивает каждого.

КАК ДОЛЖНО БЫТЬ..

.. Или, как многим кажется, происходит на самом деле..

Не вдаваясь (сегодня) в историю самого банковского дела, можно сказать, что любой банк зарождается для того, чтобы честно (поначалу) добывать свою прибыль в предприимчивых поисках тех, кому можно отдать реально существующие у банка денежные средства под определённый процент на некоторый временной период. Иначе говоря, обменять сегодняшние возможности (блага, материальные ценности) на будущую прибыль, соглашаясь потерпеть определённое время. Либо сохранить чужие денежные средства до их изъятия собственником, взымая за свои «охранные» функции некоторую небольшую мзду.

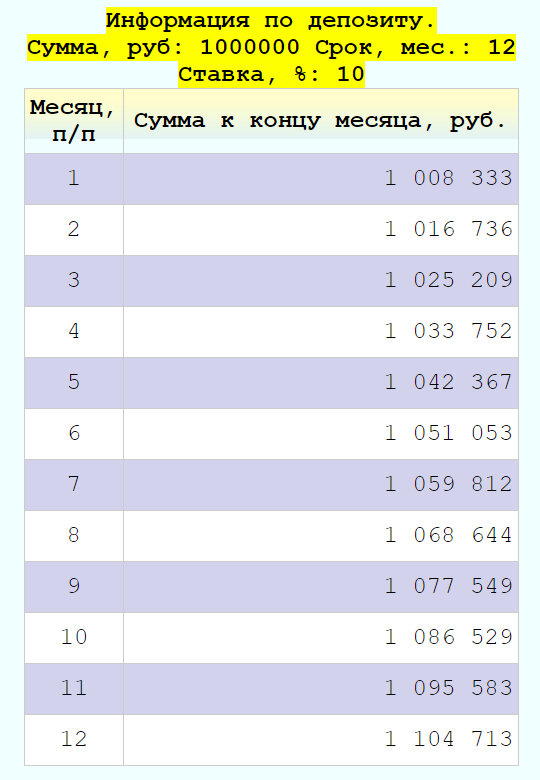

Также отличным видится занятие, где банк забирает средства клиента, например, на год, обещая ему заплатить за них 5% сверху к концу срока, и эти же деньги ссужает другому клиенту/предприятию под 10% на тот же год, забирая разницу себе в виде прибыли. Здесь очень важно то, что клиент, отдавший деньги банку, интуитивно понимает и принимает тот факт, что на один год он полностью лишается доступа к этим деньгам, взамен ожидая прибыль.

При таких условиях работы банка собственник денежных средств, хранящихся в банке, всегда уверен в том, что в любой момент может делать с деньгами что захочет, вплоть до полного изымания. Существуют лишь только некоторые риски потери денежных средств из-за того, что банк ограбят тем или иным современным способом. Банк также несёт ответственность за свои риски того, что взявший кредит субъект разорится и банк понесёт потери. Любая предпринимательская деятельность несёт за собой те или иные риски. Это нормально.

Мне, как самому обычному человеку из обычных человеков, подобная логика ясна и даже импонирует. Но всегда есть НО.

В ЧЕМ РАЗНИЦА

между автомобилем и деньгами?

Мы все привыкли, что собственник автомобиля, например, приходит на парковку к своему личному автомобилю, своим личным ключом его открывает и это всегда одна и та же машина, пока владелец не решит добровольно или не очень от неё избавиться разными путями.

Но куда (конкретно) и за какими (конкретно) деньгами приходит их владелец?

У денег наличных, конечно, есть свои номера, за которыми, естественно, никто из нас не следит, а зачастую используются безналичные средства, которые являются просто безликими цифрами и числами в наших приложениях. Всё это было сделано в течение многих и многих столетий в качестве упрощения и ускорения обмена между людьми, поэтому вложив деньги в банк мы уже больше никогда не встретимся именно с ними же, мы получим другие, эквивалентные нужной нам сумме деньги/циферки. Хорошо, но с автомобилем так не хотелось бы.

Однако такое упрощение и ускорение ведёт к большим будущим недопониманиям. Потому как, по мнению автора, главенствующей целью вкладчика банка является именно сохранение денежных средств и их непосредственная лёгкая доступность практически в любое время. И за подобную блажь можно даже заплатить сверху, как за хорошую и нужную услугу.

ПРЕЗУМПЦИЯ ВИНОВНОСТИ.

Но банки не только не берут комиссию за хранение средств (кроме попыток ещё облапошить ненаблюдательных клиентов на ненужные дополнительные услуги), они даже платят владельцам счетов, конкурируя с другими банками. Почему? Потому что теперь для банка важно только количество депозитов/счетов открытых у них. Со временем, обезличенность денежных средств на счетах клиентов банка, их относительно редкие 100%-ные изъятия собственником и доверие к банку, по мнению автора данных строк, привело банкиров к новому понимаю, что эта масса безномерных денежных средств лежит совсем без дела и её можно использовать к собственной выгоде.

Просчитав примерное изъятие денежных средств (по некоторым историческим данным) и применив «Закон больших чисел» появилось понятие частичного резервирования. Очень грубо говоря, сохраняя на счету вкладчика лишь 5% (этот процент взят для примера, с потолка) реальных денежных средств, остальные 95% можно пустить в дело и получить прибыль, например, выдав кредит некоему предпринимателю. Процент прибыли, как и в примере из начала статьи, положить «себе в карман», а «свистнутые» (здесь на самом деле матерный глагол должен быть) у вкладчика средства вернуть обратно (в лучше случае).

Таким образом происходит самая основа «создания» денег, тот самый «печатный станок».

Предположим, что у вкладчика Васи на карте завалялись 1000 рублей. А фирма «Пётр и компания» берут в этом же банке займ в 950 рублей. При прочих равных получается следующее: Василий находится в полной уверенности, что является владельцем 1000 рублей и может, при необходимости, потратить её, купив, например, бензина в свой авто, но в тоже самое время Пётр уже тратит эти же 950 рублей на свою предпринимательскую деятельность в попытках честно заработать на выплаты по кредиту. И выходит, что денежных средств теперь в сумме 1950 рублей из стартовой 1000 рублей. (А вот теперь так с автомобилем очень хотелось бы, но не бывает, как и с любой материальной вещью).

Внимательный читатель в данный момент отметит, что Василий не тратит эту 1000 рублей и не снимает её, и нормально взять банку эти деньги в долг... однако никакого долга нет, пока Василий не переложит эту тысячу на вклад или хотя бы на накопительный счёт, а пока они «валяются» Васе никто ничего за пользование его деньгами не даст (а таких «валяющихся» средств только в одном Сбере за 2023 год было более 11 (!) трлн руб.).

Также обязательно надо отметить, что Вася совершенно не в курсе, что у него на счету «реальных» средств лишь 50 рублей из 1000. Он остаётся в неведении. И если он решит снять 1000 рублей, то банк, конечно же, отдаст ему их без каких-либо вопросов (или, как говорят, банку хватит ликвидности). Но представим себе, что одновременно большое количество Василиев решат снять свои миллионы, — вот тут уже появятся проблемы (ликвидности банку не хватит). Поэтому есть интуитивное понимание в обществе, что если многие захотят снять деньги со своих вкладов, то окажется, что денег нет (но вы держитесь). Да, пирамида.

ВЗАИМНАЯ ВЫГОДА.

Важным фактором (по мнению автора — важнейшим) в истории с созданием банковских кредитов является государство. Не всегда и не постоянно для граждан и предприятий в целом требуется именно создание новых денежных средств посредством частичного банковского резервирования, может хватить и реальных средств (точнее уже ранее созданных вторичный депозитов).

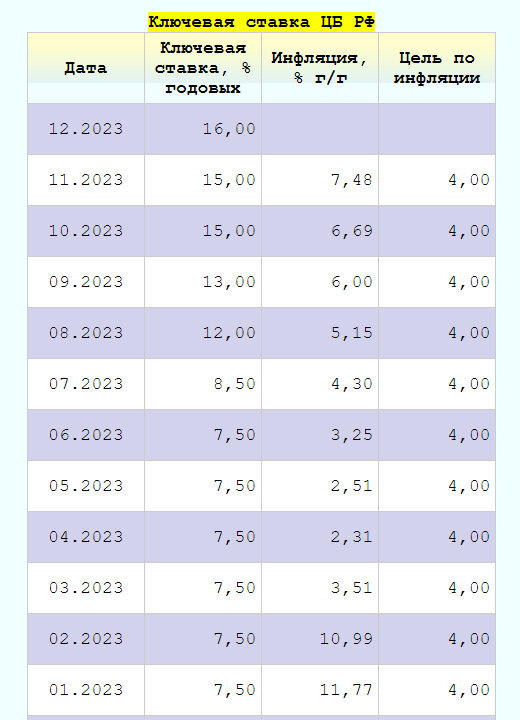

Но вот траты государств, у которых в абсолютном большинстве своём имеется (и не маленький) дефицит бюджета (расходы больше доходов) нуждаются в постоянном дополнительном финансировании. Долги государств ежегодно увеличиваются на триллионы рублей, долларов, евро, йен (у каждого свои), а главным покупателем их долгов (за проценты) выступают именно банки. Вот и основная, основополагающая задача для ново-созданных кредитных денежных средств.

ТЕОРИЯ БЕСКОНЕЧНОСТИ.

Теоретически создание кредитов на основе частичного резервирования совершенно не ограничивается одним разом. Денежные средства «гуляют» по всей финансовой системе, из банка в банк, создавая, в какой-то степени, стихийные и хаотические рыночные события, совершенно неподдающиеся никаким описаниям и расчётам (хотя постоянно выдвигаются математические модели, которые «точно в этот раз» всё рассчитают, но неминуемо ведущие к очередному закономерному экономическому итогу в виде рецессии/краха/кризиса). Поэтому для упрощения представим, что существует лишь один единственный банк и все им пользуются.

В нашем примере у Васи имеется на счету 1000 рублей, а Пётр для своей фирмы кредитнулся на ново-созданные 950 рублей. Представим, что Пётр оставил в банке (на чёрный день или ещё для чего) 20% от этой суммы — 190 рублей. Банк из них отдаёт в кредит Ивану 180 рублей, а Иван сохранит в банке 20% от суммы — 36 рублей. И так далее.. В данном, сильно упрощенном варианте вместо первоначальной 1000 рублей по финансовой системе уже гуляет около 2500 рублей.

Да, вначале статьи автор непринуждённо слукавил про 10500 рублей из 1000 рублей — это, скорее всего, возможно лишь при 100% не изымании денег из банка всеми участниками экономической системы.

Однако, оставшиеся 80% от суммы взятой Петром в кредит для нужд своей фирмы, проходя свой длинный путь по системе в итоге тоже оседают в банке тем или иным образом. Одним из возможных вариантов развития событий является следующий простой пример: Пётр платит зарплату своему работнику Василию (да, тому же самому), а Василий получает свои 100 честно заработанных рублей на тот же счёт, где «валяется» первоначальная 1000 рублей (или на любой другой счёт). И с этими деньгами будет происходить примерно такая же история — 95 рублей из них могут также начать свой новый кредитный путь, если понадобятся.

ПОБОЧНЫЕ ЭФФЕКТЫ.

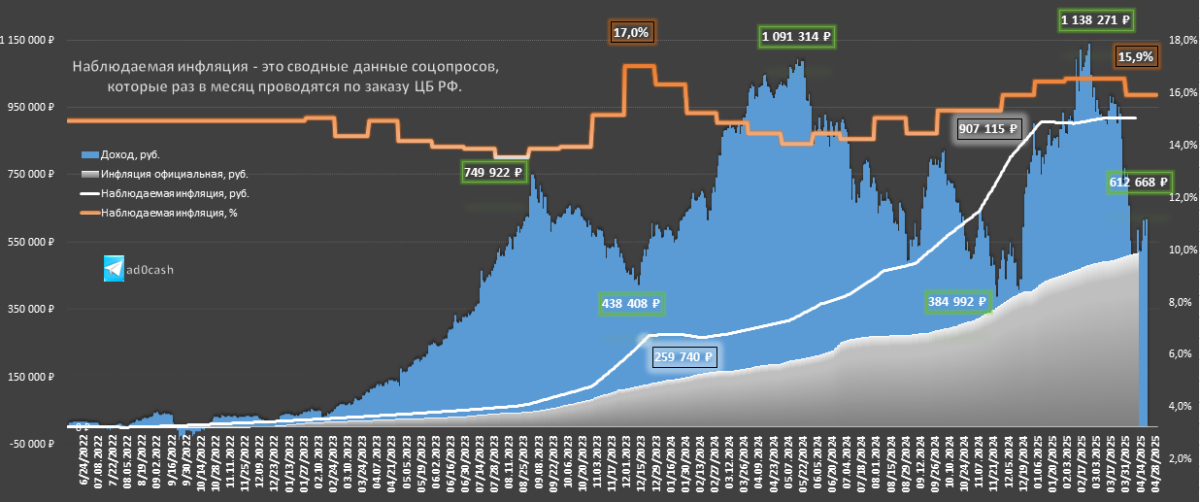

Подобные действия с созданием кредитов на основе частичного резервирования, помимо косвенного обмана или введения в заблуждение, ведут к постепенному обнищанию участников финансового рынка кроме банков (да и то не всех) посредством медленного и уверенного снижения покупательной способности денежных средств. Той самой инфляции, с которой так усердно и постоянно «борются» все государства и их центральные банки.

Также мы субъективно считаем эти фидуциарные средства денежного обмена (ничем не обеспеченные) реальными деньгами, что ведёт к большим и «неожиданным» потрясениям для домохозяйств (семей) когда вся система рушится, — а она всегда рушится и затем восстаёт с перераспределением средств между участниками финансовой системы в пользу банков, — и оказывается, что эти «деньги» больше никому не нужны. Происходит, грубо говоря, лихорадочная гонка от сильного растяжения денежной массы посредством частичного резервирования (экономический сильный рост) до резкого сжатия денежной массы (кризис, рецессия).

ЕСЛИ ЕСТЬ РАСТЯЖЕНИЕ — ТО ЕСТЬ И СЖАТИЕ.

Если есть право, значит есть и лево; если есть верх — существует низ. Денежная масса растянутая (раздутая) в какой-то момент переходит к сжатию кредита.

Во-первых, при погашении кредита ново-созданные средства, пройдя весь цикл, исчезают — за исключением того, что банк в любом случае постарается заместить каждый закрытый кредит новым выданным. Как если бы автор этих строк незаметно забрал бы у вас из кошелька некую сумму денег, провернул бы их себе в плюс, и также незаметно вернул бы ту сумму обратно. Не трудно заметить, что проблемы начались бы только в том случае, если бы пропажа была обнаружена.

Во-вторых и так далее, сжатие происходит по ряду разных причин, главными из которых можно выделить: увеличение банками процента частичного резервирования, удержание средств вне банковской системы и неспособность заёмщиков погасить кредиты. В общем и целом — это все признаки УЖЕ грянувшего кризиса. Банки второпях гасят кредитную деятельность в поисках ликвидности для граждан, снимающих средства со счетов в связи с недоверием к банковской системе, а компании с долгами банкротятся и дефолтятся. Самое время для возможностей тем, кто жил без долгов.

Итогом всему этому процессу служит дефляция (антипод инфляции), которая обычно наступает гораздо резче, чем долгий процесс кредитного нарастания денежной массы в относительно спокойные времена. Поэтому и существует примета, что на фондовом рынке рост обычно долгий — может длиться целыми годами, а падение резкое — за несколько дней-недель.

ЗАМЕСТО ВЫВОДА.

Данная экономическая система, тем или иным образом выбранная и действующая в текущий момент времени, совсем не идеальна. И совершенно нестабильна.

Любые попытки просчитать математическим путём экономические последствия и возможные спасения от неизбежных рисков приводят лишь к очередной неминуемой рецессии мировой экономической системы. Для обывателя данный процесс зачастую скрыт от прямого понимания в силу относительной размазанности его эффекта на относительно длительный временной промежуток, пока не достигается критической отметки, когда вся система «неожиданно» быстро рушится. Эффект размазанности хорошо показывает инфляция.

Из данных строк этого эссе можно сделать вывод, что при системе со 100% резервированием банковских депозитов рецессий и кризисов вполне возможно, станет кратно меньше, если они вообще не исчезнут. Но и экономических резких подъёмов тоже не станет.. А подобная перспектива станет скучной, неподходящей и не эмоциональной для абсолютного большинства.

Мы живём именно в такой экономической системе и нам так или иначе придётся с ней уживаться, а лучше даже обуздать такой подход своим личным пониманием, подобно сёрферу, ожидающему ту самую свою здоровую волну, на которой он прокатиться с ветерком.